連結会計の固定資産、未実現消去の流れを見ていきます。

この記事の仕訳は、本記事の主目的である、未実現消去の固定資産を中心に見ていきます。

またなぜ、未実現利益消去時に税効果会計を適用するかを検証してきます。

それでは仕訳を見ていきます。法定実効税率は40%とします。

期中

機械(固定資産)を親会社から子会社に販売

機械帳購入額:100

当期購入したものをすぐに売却したため減価償却費は発生なし。

販売価額:200(利益100をのせて販売)

親会社

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 現金 | 200 | 機械 | 100 |

| - | - | 固定資産売却益 | 100 |

子会社

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 機械 | 200 | 現金 | 200 |

個別 決算時

減価償却費計上

親会社からの取得価額:200

償却方法:定額法、償却年数5年、残存価額0

子会社

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 40① | 減価償却累計額 | 40 |

①200(固定資産取得価額)÷5(耐用年数)=40

連結修正

固定資産売却益の消去

固定資産売却益100は会社間の取引であるため消去します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 固定資産売却益 | 100 | 機械 | 100 |

法人税等調整額の計上(固定資産売却益の消去分)

法定実効税率をかけたものと不一致

連結精算表の税引後当期純利益が212と、税引前当期純利益に法定実効税率40%をかけた税引後当期純利益252と比較すると不一致が生じています。

これは連結修正により、収益を減額したにもかかわらず、法人税等はすでに会社別で確定しているため、変動しないことから不一致が生じています。

法定実効税率をかけたものと一致

一致させるためには、法人税等調整額を計上します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 繰延税金資産 | 40 | 法人税等調整額 | 40① |

①100(固定資産売却益)×40%

これで法定実効税率をかけたものと一致しました。

非支配株主持分負担

連結修正仕訳による損益変動分を、持株比率で非支配株主に振替

費用100(固定資産売却益の減額)-費用40(法人税等調整額)=利益60

利益60に支配株主持分割合20%を非支配株主持分に増額します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 非支配株主損益 | 12① | 非支配株主持分当期変動額 | 12 |

①60×20%=12

減価償却費の減額

子会社は、決算で機械200に対する減価償却を行いました。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 40① | 減価償却累計額 | 40 |

①機械200÷5(耐用年数)=40

しかし、そのうち100は親会社が利益として乗せた分でありました。

そのため機械100で減価償却を行うべきであります。

本来の仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 20① | 減価償却累計額 | 20 |

①機械100÷5(耐用年数)=20

下記の仕訳により修正仕訳を行います。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却累計額 | 20① | 減価償却費 | 20 |

法人税等調整額の計上(減価償却費の消去分)

法定実効税率をかけたものと不一致

連結精算表の税引後当期純利益が272と、税引前当期純利益に法定実効税率40%をかけた税引後当期純利益264と比較すると不一致が生じています。

これは連結修正により、費用の減額したにもかかわらず、法人税等はすでに会社別で確定しているため、変動しないことから不一致が生じています。

定実効税率をかけたものと一致

一致させるためには、法人税等調整額を計上します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 法人税等調整額 | 8① | 繰延税金資産 | 8 |

①20(減価償却費)×40%

これで法定実効税率をかけたものと一致しました。

非支配株主持分負担

連結修正仕訳による損益変動分を、持株比率で非支配株主に振替

小数点以下は切捨。

収益20(減価償却費の減額)-費用8(法人税等調整額)=利益12

利益12に支配株主持分割合20%を非支配株主持分に増額します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 非支配株主損益 | 2① | 非支配株主持分当期変動額 | 2 |

①12×20%=2.4→2

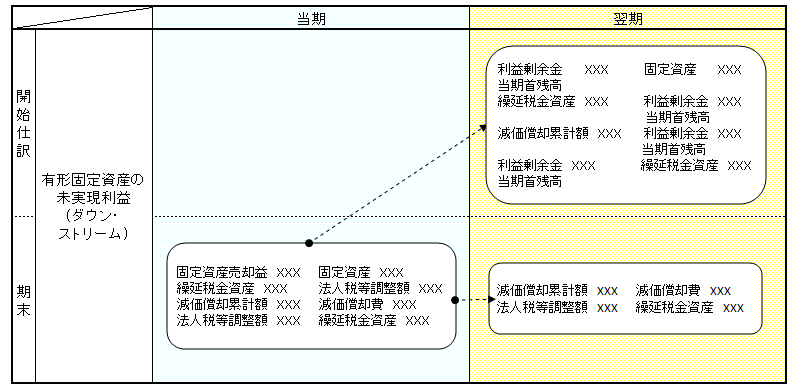

次ページで翌期(3期目)を見ていきます。

当期末仕訳が翌期首仕訳で変わっていくところを注目してください。

連結会計の固定資産、未実現消去の流れを見ていきます。

この記事の仕訳は、本記事の主目的である、未実現消去の固定資産を中心に見ていきます。

またなぜ、未実現利益消去時に税効果会計を適用するかを検証してきます。

それでは仕訳を見ていきます。法定実効税率は40%とします。

開始仕訳

前期末仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 固定資産売却益 | 100 | 機械 | 100 |

| 繰延税金資産 | 40 | 法人税等調整額 | 40 |

| 減価償却累計額 | 20 | 減価償却費 | 20 |

| 法人税等調整額 | 8 | 繰延税金資産 | 8 |

↓費用は利益剰余金当期首残高になります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 利益剰余金当期首残高 | 100 | 機械 | 100 |

| 繰延税金資産 | 40 | 利益剰余金当期首残高 | 40 |

| 減価償却累計額 | 20 | 利益剰余金当期首残高 | 20 |

| 利益剰余金当期首残高 | 8 | 繰延税金資産 | 8 |

個別 決算時

減価償却費計上

親会社からの取得価額:200

償却方法:定額法、償却年数5年、残存価額0

子会社

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 40① | 減価償却累計額 | 40 |

①200(固定資産取得価額)÷5(耐用年数)=40

連結修正

減価償却費の減額

●●子会社決算時仕訳

子会社は、決算で機械200に対する減価償却を行いました。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 40① | 機械 | 40 |

①機械200÷5(耐用年数)=40

○○子会社決算時仕訳

しかし、そのうち100は親会社が利益として乗せた分でありました。そのため機械100で減価償却を行うべきであります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 20① | 機械 | 20 |

①機械100÷5(耐用年数)=20

●●→○○修正仕訳

下記の仕訳により修正仕訳を行います。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 機械 | 20 | 減価償却費 | 20 |

法人税等調整額の計上(減価償却費の消去分)

法定実効税率をかけたものと不一致

連結精算表の税引後当期純利益が632と、税引前当期純利益に法定実効税率40%をかけた税引後当期純利益624と比較すると不一致が生じています。

これは連結修正により、費用の減額したにもかかわらず、法人税等はすでに会社別で確定しているため、変動しないことから不一致が生じています。

法定実効税率をかけたものと一致

一致させるためには、法人税等調整額を計上します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 繰延税金資産 | 8 | 法人税等調整額 | 8① |

①20(減価償却費)×40%

これで法定実効税率をかけたものと一致しました。

非支配株主持分負担

連結修正仕訳による損益変動分を、持株比率で非支配株主に振替

小数点以下は切捨。

収益20(減価償却費の減額)-費用8(法人税等調整額)=利益12

利益12に支配株主持分割合20%を非支配株主持分に増額します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 非支配株主損益 | 2① | 非支配株主持分当期変動額 | 2 |

①12×20%=2.4→2