はじめに

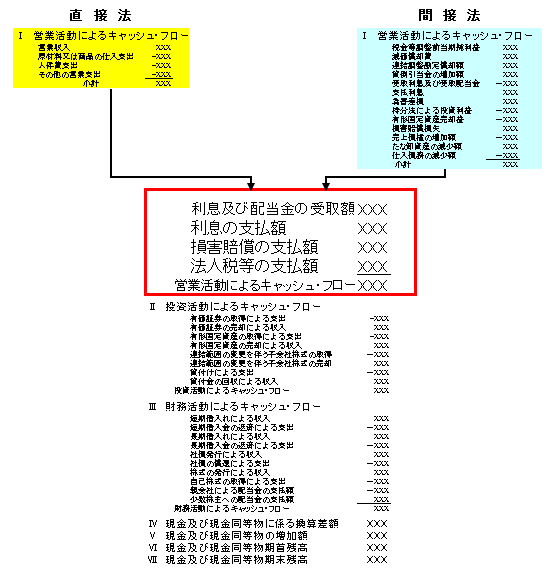

キャッシュ・フロー計算書の直接法と間接法は、下記の図のように営業キャッシュ・フローの小計までが異なり、小計以降は同じ様式・計算方法になります。

本記事では、直接法と、間接法同じ様式・計算方法の営業活動によるキャッシュ・フロー計算書の小計以下を見ていきます。

受取利息及び配当金の受取額

まず仕訳から見ていきます。

受取利息 XXX 未収利息 XXX

受取利息入金時

現金預金 XXX 受取利息 XXX

受取利息 未計上分

まだ入金されていない期末受取利息を計上します。

未収利息 XXX 受取利息 XXX

上記仕訳から流れをあらわすと

となります。

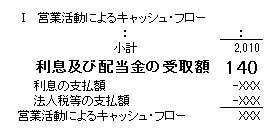

未収利息はないため、P/Lの受取利息=現金受取利息ですが、今回は、式に当てはめていきます。

前期末、当期末

今回は、前期末、当期末の未収利息はないため、0となります。

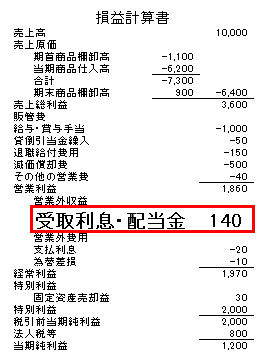

P/L受取利息

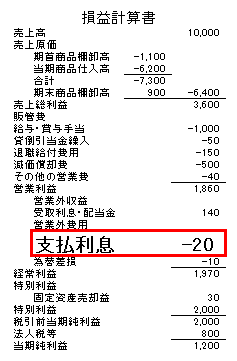

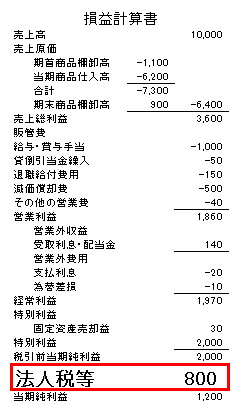

損益計算書からP/L受取利息は140とわかります。

受取利息現金受取

受取利息現金受取以外の数字は当てはまりました。

受取利息現金受取をXとして求めます。

0+X+0=140

→X=140

となります。

結果、受取利息現金受取は140となりました。

間接法の場合

間接法では、受取利息および配当金が、小計を挟んで上下に発生します。

小計より上の科目、受取利息及び配当金は、税引前当期純利益から始まる間接法では、営業外収益であるので除去するために行いました。

それに対し小計より下の科目、利息及び配当金の受取額は、お金の動きがあるものになります。

今回の例では、未収利息及び配当金は発生しなかったため、2つの科目は符号は異なりますが、同じ金額になりました。

しかし、未収が発生する場合には、異なる金額になる場合が多いので注意が必要です。

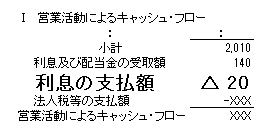

利息の支払額

まず仕訳から見ていきます。

未払利息 XXX 支払利息 XXX

支払利息支払

支払利息 XXX 現金預金 XXX

期末 支払利息 未計上分

まだ支払されていない期末支払利息を計上します。

支払利息 XXX 未払利息 XXX

上記仕訳から流れをあらわすと

となります。

それでは式に当てはめていきます。

前期末、当期末

未払計上がないため、P/L支払利息=支払利息現金支払となりますが、今回は公式にあてはめます。

P/L利息の支払

損益計算書からP/L支払利息は20とわかります。

支払利息 現金支払

支払利息現金支払以外の数字は当てはまりました。

支払利息現金支払をXとして求めます。

0+X+0=20

X=20

となります。

結果、支払利息現金支払は20となりました。現金の支出のため△20となります。

間接法の場合

間接法では、支払利息が、小計を挟んで上下に発生します。

小計より上の科目、支払利息は、税引前当期純利益から始まる間接法では、営業外費用であるので除去するために行いました。

それに対し小計より下の科目、利息の支払額は、お金の動きがあるものになります。

今回の例では、未払利息は発生しなかったため、2つの科目は同じ金額になりました。

しかし、未払が発生する場合には、異なる金額になる場合が多いので注意が必要です。

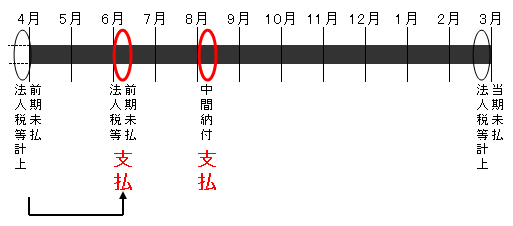

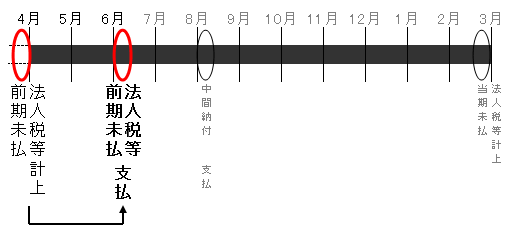

法人税等の支払額

まず、法人税の流れを確認します。

決算日は3月です。

前期末分の未払法人税等の支払なので、金額は前期末となります。

未払法人税等 XXX 現金預金 XXX

法人税等中間納付 支払

当期分の法人税等中間納付の支払です。

B/S、P/L上から支払額はわかりません。

仮払法人税等 XXX 現金預金 XXX

未払法人税等 計上

法人税等の支払額が確定しました。

8月に中間納付したので、差し引いた金額が、未払法人税等になります。

法人税等 XXX 未払法人税等 XXX

仮払法人税等 XXX

上記仕訳から流れをあらわすと

となります。

よりわかりやすく整理すると、

となります。

それでは式に当てはめていきます。

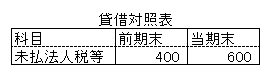

前期末、当期末

前期未払法人税等支払

前期未払法人税等支払は、未払法人税等前期末残高の数字になります。

P/L法人税等

法人税等中間納付

法人税等中間納付以外の数字は当てはまりました。

法人税等中間納付はB/S、P/LからはわからないのでXとして求めます。

(400-400)+(800-X)=600

→‐X=600-800

→X=200

となります。

結果、法人税等中間納付は200となりました。

法人税等の支払額

法人税等の支払額は、

・前期未払法人税等支払

・法人税等中間納付支払

を合算したものになります。

400(前期未払法人税等支払)+200(法人税等中間納付支払)=600

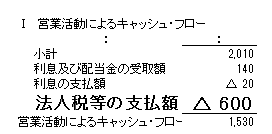

結果、法人税等の支払額は600となりました。現金の支払いのため△600となります。